随着9月24日央行发布会吹响了股市冲锋号,我国资本市场迎来了一波强势行情,上证指数一路从2700点一路冲高至3600点关口。随着股价的大幅上涨,股东减持的浪潮也随之而来。

据统计,9月27日至10月1日期间,共有53家上市公司宣布了减持计划,38家公司则已经公布了减持结果,还有1家公司因特定原因被动减持。这一系列减持行为引发了市场的广泛关注。10月8日晚间,又有超过40余家公司披露了股票减持计划,使得近期披露减持的公司数量超过了100家。

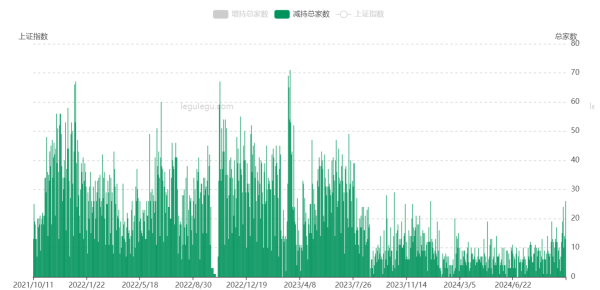

不过观察者网统计发现,近日A股的减持数量并未明显偏离历史正常水平。

在这波减持潮中,按公告当日收盘价计算,减持套现的金额差异巨大。最高的是中国西电股东通用电气新加坡公司,拟减持3%合计1.53亿股最高可套现13.39亿元,而最低的则是美尔雅的高管杨磊,只能套现区区5.95万元。

而从减持比例来看,单笔减持占公司总股本比例较高的有万朗磁塑、福赛科技、南芯科技,股东分别拟减持不超过8.42%、6%、5%的股份,剩余上市公司绝大部分减持比例都不超过3%

尽管相比沪深京三地5000多家上市公司,披露减持公司的绝对数量占比依然极小。考虑到资本市场近两日大幅波动的特性,也有不少投资者将减持和利空联系了起来,甚至对做出减持的股东报以负面评价。但是,减持行为背后的动机多种多样,其中不少反而是符合市场规律的正常行为。

减持对于股票市场的影响也并不能一概而论,客观而言,公司股东结构的变动可能会影响公司后续的治理架构和经营方针,对于上市公司股价会存在一定的压力,但是如果规模控制得当,对整体市场的趋势几乎不会产生影响。

也有市场人士对观察者网表示,相比于减持本身,减持背后的信息披露更为重要。市场更加希望上市公司能够加强信息披露和投资者关系管理,及时、准确地向市场传递公司的经营情况和未来发展计划。只有这样,才能增强投资者的信心,促进市场的健康稳定发展。

谁在减持?

据观察者网统计发现,9月27日-10月1日披露减持计划的上市公司中,有11家上市公司拟减持或减持完成超过3%,其余公司拟减持及减持完成数量均低于3%。

而在10月8日公告的42家公司中,万朗磁塑、福赛科技、南芯科技,股东分别拟减持不超过8.42%、6%、5%的股份。天岳先进、碧兴物联、畅联股份、鼎胜新材、壶化股份、振德医疗、神马电力、百川能源、中谷物流、栖霞建设、致欧科技、湖北广电等12家公司股东或高管都拟减持或合计减持不超过3%公司股份。

因此从绝对持股比例中,并没有出现控股股东或者第一大股东清仓跑路的剧情,那么这些减持股东的背景又都是如何呢?

据不完全统计,在92家计划减持或已完成减持的企业中,有28家企业减持的对象身份为实际控制人及一致行动人、控股股东、董监高。其中以浩云科技减持比例为最,减持占公司股本比例为3.7435%,按公告日收盘价格可套现1.307亿元。其次为李子园董监高合计减持占公司股本比例3.018%,按公告日收盘价格可套现993.10万元。而在套现金额上,掌阅科技的控股股东、实际控制人张凌云,按公告日收盘价格可套现1.59亿元。

除了主动减持,还有一家公司大股东因股票质押违约,拟被动减持。汤姆猫发布公告称,公司大股东王健计划自本次被动减持计划对外披露之日起15个交易日后的三个月内,通过集中竞价交易方式或大宗交易方式减持不超过28,000,000股,占公司总股本的0.80%。本次拟减持的原因为股票质押违约,质权人拟通过二级市场减持方式处置王健持有的部分公司股份。根据股价来看,汤姆猫今日大涨18.77%,最近5个交易日股价累计上涨37.82%。

看似有不少大股东和实际控制人加入了减持大军,但是目前来看,减持金额较大反而是机构。

以减持金额最大的中国西电为例,通用电气新加坡公司计划减持中国西电股份不超过153,776,470股,即不超过公司总股本的3%,然而值得注意的是,其作为第二大股东持股中国西电15%股份,本次减持只是减仓20%,并非清仓。

而所谓清仓式减仓的更多的是投资机构,以近期计划减持比例最高的为万朗磁塑为例。该公司公告称,持股5%以上股东金通安益因自身资金需求,拟于公告披露日起15个交易日后的3个月内,以集中竞价、大宗交易方式合计减持公司股份不超过720万股,减持比例不超过公司总股本的8.42%,即其全部持仓。

金通安益全称安徽高新金通安益二期创业投资基金,是一家投资基金,本期基金投资者包括了国内外众多投资机构和个人,以地方国资为主,也包括UBS瑞银等外资。此类投资基金主要以产业培育为目标,往往在企业上市之前就出资扶植,在上市后择机退出,并且普遍具有存续期限,需要到期清算。实际上,对于这些投资机构,其减持可能并非是主观而是客观条件的限制,也可能仅仅是在履行正常的产业培育职能,原本就不应当成为上市公司的长期股东。

有市场人士也对观察者网表示,近年来,无论是一级投资还是二级投资市场都面临退出难的问题,无论是一级私募股权市场还是二级投资市场,由于行情持续低迷,导致了不少投资产品到期后无法正常退出,只能和投资人沟通延期事宜。而目前行情回暖对于很多产品管理人而言可谓久旱逢甘霖,即便后续行情还能继续发展,但他们本就不应依赖二级市场投机收益,在当下能够找到一个合适的时机清算产品给投资人回报,也成为了他们的最优选择。

实际上,金通安益早在今年年初就试图减持蓝盾光电股票,但是因为市场环境最终作罢,本次选择在市场好转之际清仓,也并不能武断的认定其不看好后市的表现。

而翻看减持信息,可以发现大量类似的机构存在,比如拟减持中粮资本的弘毅弘量股权投资基金合伙企业计划,拟减持闻泰科技的珠海融林股权投资合伙企业,拟减持赛伍技术的银煌投资等才是减持A股的主力。

减持不等于利空

实际上,减持对于股票市场的影响并不能一概而论。

有业内人士对观察者网表示,股东减持对于市场的确存在部分负面影响。一方面,减持行为可能意味着股东对公司未来发展的信心不足,或者需要资金支持其他项目;另一方面,减持也可能导致公司股权结构的变动,进而影响公司的经营决策和战略发展。

在金融市场如今欣欣向荣的背景下,如果大量实际控制人及一致行动人、控股股东、董监高进行高位套现的操作,这些减持行为所涉及的金额巨大,动辄数千万元乃至上亿元,对市场的心理层面和实际资金面都产生不小的冲击。同时也无疑为市场增添了几分不确定性和担忧。

但也有市场人士认为,不应该过度放大减持对于公司的影响。近期A股快速上涨带来的积极情绪,往往会导致资金大量流入股市,推高股价。股价的快速上涨可能也会推动股东减持股票以锁定利润,这种行为无可厚非。在今年发布新国九条减持规定后,对于大股东减持计划、减持比例、规避绕道减持、信息披露都做了详细的规定,最大程度的避免了重要股东"突击式减持"、"偷偷清仓"等市场乱象,将有效地维持了市场秩序。

而对于剩余绝大部分股东而言,增持和减持行为很难做到精准的抄底逃顶,个股股价的波动和公司自身经营情况及市场环境息息相关,考虑到A股大部分上市公司持股较为分散,很难出现某个股东凭借一己之力带崩股价的情况,减持在股价起飞前的案例更是屡见不鲜。

以永辉超市为例,在2024年7月8日至9月30日期间,股东北京京东世纪贸易有限公司(京东世贸)因自身资金需求,通过大宗交易方式减持了公司股票102,779,000股,占公司总股本的1.13%。减持价格区间为2.04-2.17元/股,减持总金额为2.14亿元。值得一提的是,从永辉超市股价来看,股东京东世贸减持的价格区间相对于同时期内的二级市场价格而言,处于非常低的位置。

京东几乎在底部减持永辉超市

而东方财富的减持更是卖在了股价大涨的起点,2024年9月19日,东方财富高管程磊通过竞价交易,减持公司120万股,成交均价10.8元/股,减持1296万元。

东方财富高管程磊在本次行情启动前大幅减持

截至发稿时,东方财富股票成交价为27.52元/股,较程磊减持均价上涨154.9%,显然是踏空了千万身家。

而更值得注意的是,目前A股的减持公司数量,仅仅触及2021-2023年日均30+的平均水平,因此目前的减持情况并不能被称为集中大量减持。

中国资本市场平均每日减持情况

而放到宏观的案例中,往往A股的减持高峰都不是在行情高点,反而很多处于行情低点和行情启动阶段。

历史数据显示,近三年来,集中密集宣布减持的有三个区间,分别是21年年底,22年10月底和23年一季度末,其中2022年10月28日,有高达67家上市公司宣布减持,随后的一周更是累计超过200家公司宣布减持。

而正是这一周,A股在创下了2885点的新低后开启了一波强势反弹。

因此,对于上市公司减持股票,不仅需要查看减持股东的背景,也需要考虑减持的体量和市场环境,投资者不应该树立起简单的"减持=做空"理念,需要更加理性地面对市场波动。