(文/观察者网 张志峰 编辑/周远方)

上半年受到锂电池和钾化肥价格下降影响,主营碳酸锂与氯化钾生产销售的国内知名民营矿业上市公司藏格矿业,业绩可想而知。

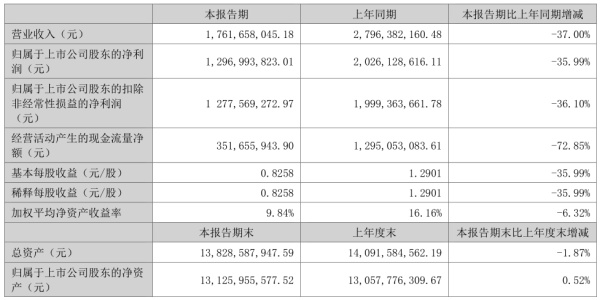

日前,藏格矿业披露的财报信息显示,2024年上半年实现营业收入17.62亿元,同比下降37%;实现归属于上市公司股东的净利润12.97亿元,同比下降35.99%。

碳酸锂销量完成全年目标72%

不过,相较于锂、钾价格的大幅波动而言,藏格矿业这一成绩单依然超出行业预期,特别是销量方面。

8月12日,在被投资者问及钾、锂产销计划安排时,公司管理层回复称,2024计划生产氯化钾100万吨,销售104万吨,报告期内,公司实现氯化钾产量52.28万吨,完成全年产量目标的52.28%;实现销量54.01万吨,完成全年销量目标的51.83%。2024年,公司计划生产和销售碳酸锂10,500吨,上半年公司实现碳酸锂产量5,809吨,完成全年产量目标的55.32%;实现销量7,630吨,完成全年销量目标的72.67%。

这一销售情况大大超出机构预期,加之国际钾肥市场近来已趋于稳定,需求回暖有望对氯化钾价格形成支撑,包括德邦证券、东吴证券、华鑫证券在内的多家机构力挺,给予藏格矿业买入评级。

机构统计数据显示,2023年12月下旬到2024年3月底,国内氯化钾价格宽幅下跌,4月开始反弹。2024年一季度氯化钾价格下跌的主要原因是短期供需矛盾引发港口贸易商胀库。需求层面,在价格不断下跌的过程中,复合肥厂作为加工环节,尽可能推迟采购以规避库存跌价风险,需求不断后移。供给方面,一季度港口大船不断到货,库存不断上行。

受此影响,今年上半年,藏格矿业氯化钾平均售价2265.41元/吨,同比下降26.52%;而平均销售成本1075.01元/吨,同比上升6.27%。

锂价方面,2024年上半年锂盐价格整体偏弱,但在供需过剩的背景下,价格走势并没有单边下跌,而是在供给端亏损减产叠加环保扰动,需求端政策支持叠加需求前置的驱动下,呈现先强后弱的走势。

由于2024年上半年碳酸锂整体累库较多,市场供需失衡的现状短期内难以根本改变,2024年上半年锂价在9万-11万左右震荡目前,碳酸锂价已经跌破9万元/吨,持续拷打矿石锂企的生产成本线。

上半年,藏格矿业碳酸锂平均售价93892.80元/吨,同比大幅下降63.90%。

值得一提的是,2024年7月9日,2024年度的钾肥大合同价格最终锁定在CFR273美元/吨,较去年下跌34美元/吨。钾肥大合同的签订,为钾肥市场明确价格底线,叠加下半年秋耕补库,需求回暖有望对氯化钾价格形成支撑。这也意味着从钾肥市场状况来看,最坏的阶段已经过去。

藏格矿业氯化钾二季度产量36.42万吨,环比增长约130%;销量为40.05万吨,环比增长近187%,销量释放或将在行业回暖期间收到收益。

公司拥有察尔汗盐湖开采面积724.3493平方公里,年生产能力达200万吨,是国内氯化钾行业第二大生产企业

机构普遍认为,藏格矿业找矿勘查和开发运营成本控制能力处于行业领先水平,共同构成公司核心竞争优势。一方面,公司氯化钾产能地处中国腹地,销售无需海运,在全球钾肥行业中具备得天独厚的优势,叠加生产成本较低,使得公司氯化钾营业成本具备优势;另一方面,公司在锂盐板块持续优化生产工艺,提高吸附效率,降低原材料耗用,高效生产运营带来的成本优势凸显。随着行业周期性调整,藏格矿业的后发优势或将逐步显示。

铜矿投资收益占净利润65%

除此之外,另一个直接导致企业业绩表现优于同行,得到机构认可的重要原因,在于藏格矿业稳住电池级碳酸锂和氯化钾化肥两项核心业务之外,投资铜矿业务收入意外带来了丰厚收益,再次向外界印证了其"三驾马车"战略在应对复杂多变的市场环境中,所展现出的强大适应能力和抗风险能力。

公开资料显示,藏格矿业的"铜"业务主要来源于与紫金矿业合作开发西藏巨龙铜矿。目前,企业持有巨龙铜业30.78%股份。

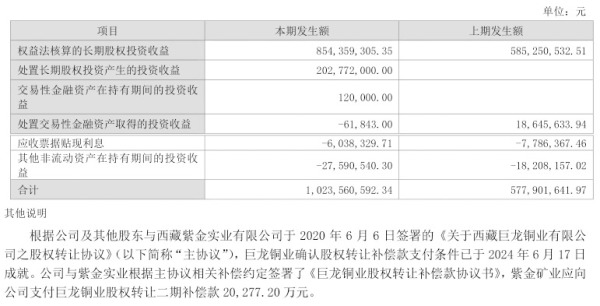

受益于铜价上涨以及持续放量,2024年上半年,巨龙铜业产铜8.1万吨,实现营收61.17亿元,净利润27.78亿元。2024年上半年,藏格矿业仅凭借该项投资就获取投资收益约8.55亿元,投资收益同比增长46.10%,占公司归母净利润的65.94%。