"非洲手机之王"传音开始向更多市场扩张,推动了国产手机芯片的快速上量。

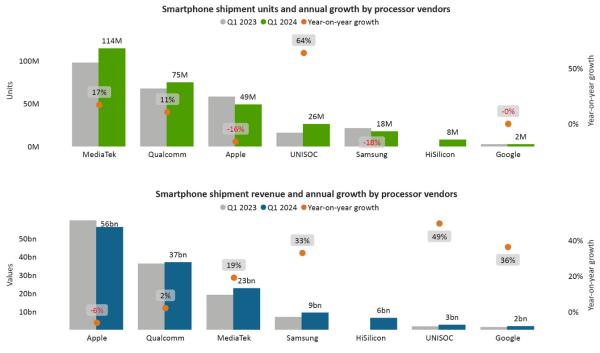

近日,市场调研机构Canalys发布的数据显示,今年一季度,随着中国手机企业传音在东南亚、中东等更多新兴市场扩张,助推国产芯片厂商紫光展锐成为全球出货增长最快的智能手机处理器企业,期内共出货2600万颗,增幅高达64%,市场占比为9%。

同期,采用紫光展锐手机处理器的相关设备收入增速,也是各大厂商中最快。根据Canalys统计,今年一季度,采用紫光展锐处理器的手机产品收入为30亿美元(约合人民币217亿元),同比增长49%。

但从总出货量和总收入来看,紫光展锐与头部厂商的差距仍十分明显。按照该报告,紫光展锐的出货份额排在全球第四,而相关设备收入份额只能排在第六。作为对比,出货量第一的联发科突破了亿颗,而苹果以16%的出货份额,吞掉了高达41%的设备收入。

这次Canaly的报告还有更多值得关注的数据。比如华为海思相比去年同期实现了从无到有,一季度出货量达800万颗;而苹果和三星的处理器出货均出现大幅下滑,幅度分别为16%和18%;同时联发科和高通的客户结构也被公布,中国品牌是主要客户。

传音手机宣发资料

新兴市场扩张,推动国产芯上量

作为向第三方供货的手机芯片企业,紫光展锐的出货大幅增长,离不开下游企业的支撑。

Canalys报告提到,今年一季度,紫光展锐智能手机处理器出货2600万颗,同比增长64%,在全球前五大厂商中增长最快,主要得益于合作伙伴传音在亚太、欧洲、中东非以及拉美地区等新兴市场的扩张,该公司在这些地区出货量均实现两位数增长。

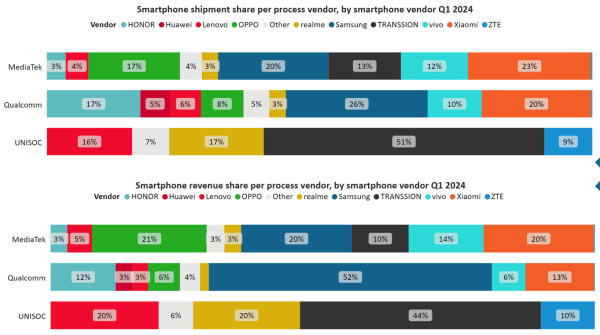

IDC数据显示,今年一季度传音手机在全球共出货2850万部,同比增长84.9%,份额仅次于三星、苹果和小米。而Canalys同期数据显示,传音一季度贡献了紫光展锐智能手机处理器51%的出货量,环比提升3个百分点,同时占据紫光展锐44%的收入,环比提升了6个百分点。

图源:Canalys

国内用户对传音可能有些陌生,这家公司成立之初瞄准的是非洲等手机普及率极低的市场。为了迅速在这些市场站稳脚跟,传音旗下Tecno、Infinix和itel等品牌均专注于中低端产品。在具备先发优势的基础上,传音还将产品特性和价格针对非洲市场进行了深度本土化适配。

2019年在A股上市时,传音接近80%的收入来自非洲,彼时正值非洲的3G/4G换机潮,传音在非洲手机市场的市占率达到了52.5%,其中智能机的市占率达36.9%,"非洲手机之王"的称号由此而来。2020年,传音智能机在非洲市占率超40%,当地收入同比增幅超过18%。

但随着疫情对全球经济的影响显现,以及三星小米OV等厂商的发力,传音在非洲的增长天花板隐现。2021年传音非洲市场收入增速降至不足8%,而2022年全球手机市场下行,非洲手机市场也出现了连续多个季度的下滑,这导致传音在当地的收入罕见大跌15%。

分散风险,"非洲机皇"走出非洲

为了分散风险,"非洲机皇"不得不加速走出非洲。事实上,传音也早就看到了东南亚、中东和南美等新兴市场的潜力,这些市场与非洲类似,手机行业发展相对滞后,空间较大。而传音的产品聚焦中低端价格实惠,再加上销售渠道的先发优势,发力新兴市场相对更容易。

过去两年,全球手机市场持续下行,而传音靠着性价比等优势在新兴市场快速扩张。

2023年,传音在东南亚出货增长37%,其中第四季度出货量暴涨153%,跻身当地第二,"引领了当地以价格为中心的竞争";而在拉美,传音瞄准当地注重性价比的年轻用户,全年出货量增长110%,第四季度暴涨188%;再看中东,传音全年出货增长47%,四季度增长86%。

与此同时,传音的基本盘非洲市场也出现了复苏。2023年四季度在新低端机型的助推下,该公司在非洲出货增长23%,全年出货增长8%,以51%份额继续位列市场第一。

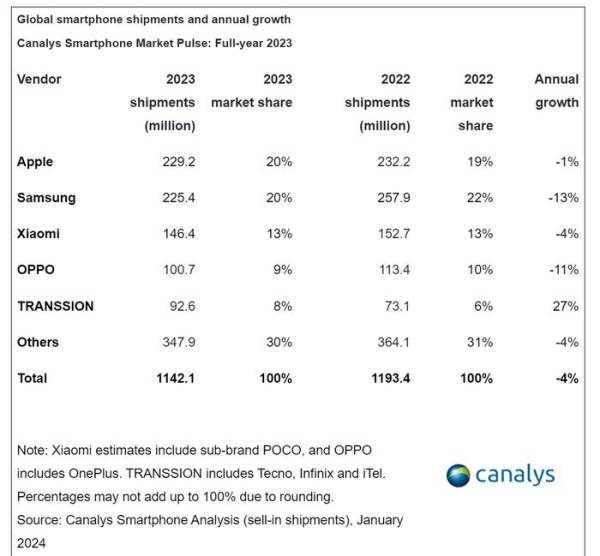

随着多个市场大幅增长,传音2023年首次成为全球第五大智能机厂商。年内,该公司归母净利润和股价实现翻倍增长,其中归母净利润为55.4亿元,同比增长123%,非洲市场的营收占比也降至36%。

图源:Canalys

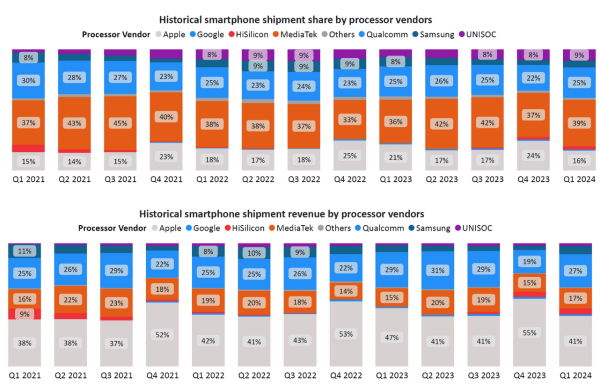

同时,传音的迅猛增长也拉动了紫光展锐这种上游芯片伙伴的快速增长。2023年四季度,紫光展锐智能手机处理器全球出货量增长了24%,速度仅次于华为海思。

国产机拉动国产芯快速增长,无疑是一段市场佳话,但两家企业其实也有不少难题待解。

对传音来说,一方面中低端市场迟早会走向饱和,另一方面中国手机市场太卷,小米、OPPO、realme等厂商不断向海外中低端阵地发起进攻,增速同样很亮眼。比如2023年,传音在非洲出货增长8%,而小米、OPPO和realme出货分别暴涨45%、50%和44%。这势必会对传音的收入和利润造成压力。

2023年,传音手机业务毛利率24.2%,高于小米手机的14.6%,但不及2019年上市时的27.7%。

再看紫光展锐,根据Canalys数据,在传音之外,今年一季度联想、realme和中兴三家贡献了紫光展锐智能手机处理器42%的出货和50%的收入,另外与展锐合作的品牌还有海信、魅族、多亲等,这些厂商并非一线手机品牌,而且与紫光展锐的合作集中在中低端市场,难以让展锐在高端市场实现突破。

从Canalys这次报告来看,紫光展锐全球出货占比9%,与其合作的设备收入占比要低得多,并没有被列举出来,某种程度上也说明是在以价换量。

目前来看,业务走向多元化可能是传音的破局之道,该公司在2023年年报中提到,已在新兴市场开展了数码配件、家用电器等扩品类业务以及提供移动互联网产品及服务。而紫光展锐只有努力打入更多主流品牌,开拓中端以上的市场,才有可能与高通、联发科正面"硬刚"。

苹果高通主导高端,华为海思"重出江湖"

处理器是手机中最昂贵的器件之一,掌握了处理器基本也就抓住了手机产业的利润大头。

根据Canalys发布的数据,今年一季度,中国台湾的联发科依然是智能手机处理器出货量最大的厂商,全球出货量达1.14亿颗。这其中,小米是联发科的最大客户之一,贡献了联发科23%的出货量和20%的销售额(只是智能手机处理器业务,下同),OPPO和三星也分别贡献了联发科21%和20%的销售额。

再细分来看,联发科虽然占全球出货的39%,但采用该公司产品的设备收入占比只有17%,而高通则以25%的出货占据了27%的设备收入,苹果更以16%的出货占据了41%的设备收入,这说采用联发科处理器的手机平均单价要低于高通和苹果,也间接说明苹果和高通依然是高端市场的主力。

图源:Canalys

再来看高通的客户结构,三星手机占据了该公司26%的出货和52%的收入,这两年三星自研手机处理器声量小了很多,或许是加码采购高通芯片,以及自家手机出货下滑,导致三星处理器出货一季度下滑18%。

今年一季度,小米占据了高通20%的出货量和13%的收入,荣耀则是高通第三大客户,占据了该公司17%的出货量和12%的收入,这说明三星采购的高通处理器单价,要比小米和荣耀更高。而vivo和OPPO也占据了高通约10%的出货和6%的收入,全球出货体量不如三星和小米。

图源:Canalys

这次Canalys报告还有一个看点,那就是华为海思处理器相比去年同期实现了从无到有,今年一季度全球出货量达到800万颗,排在市场第六,采用该处理器的华为手机收入达到了60亿美元,排在市场第五。

去年秋季以来,随着华为Mate60系列搭载麒麟芯片上市,苹果手机销量开始承压。根据Canalys数据,今年一季度,华为手机时隔13个季度重夺中国市场第一,出货量大增70%,再加上荣耀等厂商的增长,苹果排名被挤至第五,出货量骤降25%。与之相对应的就是,今年一季度,苹果手机处理器全球出货量下滑了16%,搭载该处理器的iPhone收入也下滑了6%,而苹果官方公布的数据是下滑10.5%。

从这次Canalys的报告来看,紫光展锐的出货上量以及华为海思的重出江湖,对中国手机芯片产业来说都是令人欣慰的事,而市场的激烈竞争和外界更高的期待,也意味着这些芯片厂商仍任重道远。