1月30日,据香港电台网站报道,香港特区政府财政司司长陈茂波表示,去年受到地缘政治、高息环境等不利因素叠加影响,香港资本市场难免波动,亦反映投资者对内地经济及资本市场的担忧。

他说,政府持续跨市场及全天候监察市场,未见任何异常,金融市场持续有序高效运作,金融体系稳健,联系汇率制度运作良好。

陈茂波强调,资金流向不会一面倒,最重要是利用好香港的独特优势,目前正与内地监管机构讨论加快审批企业来港上市进度。他还指出,对外鼓励中东和东南亚国家企业来港上市,亦会全力发展债券市场,补充融资功能等。

2023年,受美联储加息等影响,全球IPO形势并不好。据外媒报道,全球2023年IPO的资金流入约为1117亿美元,较2022年减少27%,与2021年(约4100亿美元)相比减少了约70%,创过去10年来新低。

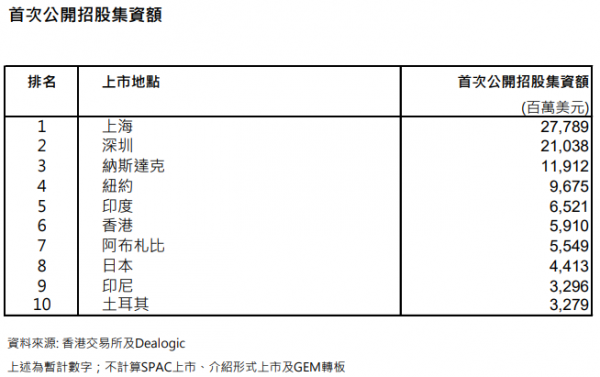

港交所官网显示,2023年IPO募资额暂估数据前十大上市地点分别是,277.89亿美元的上海、210.38亿美元的深圳、119.12亿美元的纳斯达克、96.75亿美元的纽约、65.21亿美元的印度、59.1亿美元的香港、55.49亿美元的阿布扎比、44.13亿美元的日本、32.96亿美元的印尼、32.79亿美元的土耳其。

港交所官网显示,2020年至2023年,港交所IPO募资额全球排名分别为第二名、第四名、第四名、第六名。印度则分别为第十名、第八名、第八名、第五名。这也是2020年以来,印度首次超越香港。

IPO募资摘要,数据来源:港交所官网

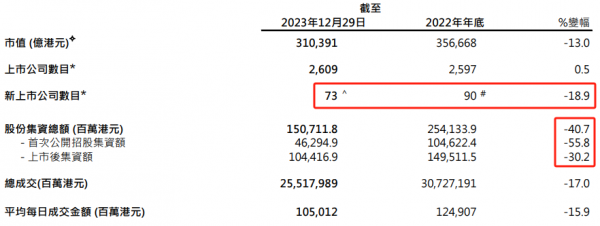

在此背景下,港交所官网显示,截至2023年12月29日,2023年港股新上市公司共有73家,而2022年全年为90家。新上市公司IPO募资额为462.95亿港元,而2022年全年为1046.22亿港元。

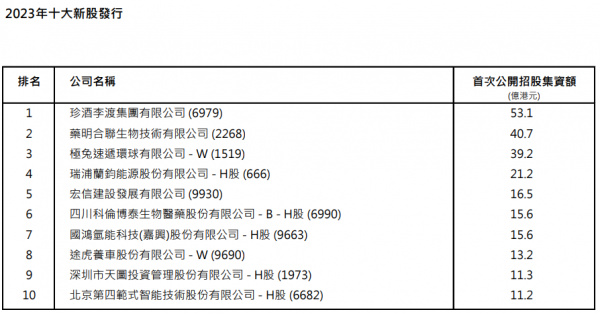

港交所2023年前三大新股分别是IPO募资53.1亿港元的珍酒李渡、40.7亿港元的药明合联、39.2亿港元的极兔。

值得一提的是,港交所官网显示,这73家新股中有68家为内地企业。另外,港交所2022年90家新上市公司中有75家为内地企业。可以看出,内地企业是港交所新上市公司的主要来源。内地企业占新上市公司的比例由2022年的83.33%升至2023年(截至2023年12月29日)的93.15%。

港交所2023年前十大新股,数据来源:港交所官网

此外截至2023年12月29日,港股上市公司2023年募资额为1044.17亿港元,相较2022年全年的1495.12亿港元差距不小。平均每日成交金额,也由2022年的1249.07亿港元下降至1050.12亿港元。

恒生指数方面,截至2024年1月30日发稿为15759.43点,相较2023年年初开盘的19570.43点,下降了19.47%。

2023年市场情况摘要,数据来源:港交所官网

不过,港交所IPO在2024年似乎有所"回暖"。港交所官网显示,截至2024年1月30日午时,今年1月份共有蜜雪冰城等16家企业公布IPO申报稿,而2023年同期则只有9家。

一位券商研发部高管对观察者网表示,在港股上市可以帮助企业扩大国际影响力,促使公司管理、信息披露更加国际化。另外,国际投资者的进出更为方便。

另外,香港交易所《GEM(香港创业板)上市规则》及《主板上市规则》修订于2024年1月1日生效。此次修订主要包括,推出新的"简化转板机制",让合资格GEM发行人转往主板时无须委任保荐人进行尽职审查或刊发达到"招股章程标准"的上市文件。

并且,为了改善流动性,香港特别行政区政府也做出不少努力。2023年11月15日香港特别行政区立法会通过《2023年印花税(修订)(证券转让)条例草案》(简称"条例草案"),将港股股票交易印花税税率下调至0.1%,并于2023年11月17日(周五)起生效。